Mažoji bendrija (MB) yra ribotos civilinės atsakomybės privatusis juridinis asmuo, kurio steigimą, valdymą, veiklą, pertvarkymą, pabaigą bei šių įmonių dalyvių (narių) teises ir pareigas reglamentuoja LR mažųjų bendrijų įstatymas. Bendrijos nariai savo turtu neatsako už neįvykdytas mažosios bendrijos prievoles. Mažoji bendrija gali vykdyti bet kokią įstatymų nedraudžiamą veiklą.

Mažąją bendriją gali steigti ar esant poreikiui, veiklos vykdymo eigoje įtraukti ir daugiau narių, bet iš viso – ne daugiau kaip 10 fizinių asmenų (gali būti ir vienas steigėjas). Taip pat yra galimybė savanoriškai pasitraukti iš verslo, atsiimant savo įnašą arba galima parduoti ar kitaip perleisti nario teises kitiems asmenims.

Mažoji bendrija gali būti steigiama elektroniniu būdu naudojant pavyzdinius steigimo dokumentus per Registrų centro savitarnos sistemą. Plačiau apie juridinių asmenų steigimo procedūras rasite mūsų puslapio skiltyje „Verslo steigimo procedūros“, o taip pat galite naudotis video gidais kaip registruoti prašymą kai valdymo organas yra MB vadovas arba kai valdymo organas yra bendrijos narių susirinkimas. Prieš pradedant juridinio asmens steigimą, būtina rezervuoti pavadinimą.

Nors mažojoje bendrijoje ir nereikalaujama turėti minimalų įstatinį kapitalą, mažosios bendrijos nariai moka įnašus (jų dydis ir mokėjimo tvarka nustatomi narių susirinkime), o mažosios bendrijos pelnas skirstomas proporcingai nario įnašo dydžiui (galima numatyti ir kitokią pelno skirstymo tvarką). Kadangi mažosios bendrijos steigėjais ir nariais gali būti tik fiziniai asmenys, tai riboja galimybes vystant verslą pritraukti investuotojų – juridinių asmenų.

Mažosios bendrijos nariai gali dirbti be darbo sutarties ir uždirbtą pelną gali išsiimti avansu. Pelnas gali būti paskirstomas jos nariams ir nepasibaigus mažosios bendrijos finansiniams metams, tačiau jei finansinių metų gale pelno dalis, tenkanti mažosios bendrijos nariui, yra mažesnė negu jo gautų išmokų suma, mažosios bendrijos narys turi grąžinti sumą, viršijančią jam tenkančią metų pelno dalį.

Vertėtų žinoti, kad mažosios bendrijos buhalterinė apskaita tik kai kuriais atvejais yra paprastesnė nei UAB.

Privalumai:

- ribota narių atsakomybė, t.y. nepasisekus verslui nariai rizikuoja tik savo įnašu, taip apsaugodami savo asmeninį turtą;

- netaikomas minimalaus įstatinio kapitalo reikalavimas;

- mažosios bendrijos narys gali dirbti bendrijoje nesudarydamas darbo sutarties, t.y. nereikia mokėti didelių mokesčių nuo darbo užmokesčio, o lėšų asmeniniams poreikiams gali iš bendrijos gauti išsimokėdamas pelną avansu;

- nebūtinas vadovas – užtenka išsirinkti atstovą;

- nesudėtingas nario pasitraukimas iš verslo.

Trūkumai:

- steigėju/nariu gali būti tik fizinis asmuo, iš viso ne daugiau kaip 10;

- kadangi nėra nustatyta aiški balsavimo ir pelno paskirstymo tvarka – bus sunkiau spręsti mažosios bendrijos narių tarpusavio ginčus;

- mažosios bendrijos buhalterinė apskaita paprastesnė tik kai MB neturi darbuotojų arba kai nėra PVM mokėtoja;

- metų gale nariai privalo grąžinti anksčiau išsiimtą avansą, jeigu MB patyrė nuostolių;

- MB nariai yra apmokestinami Sodros nuo asmeniniams poreikiams išsiimtos lėšų sumos.

Pagrindiniai mokesčiai:

- Pelno mokestis (PM) – 15% nuo pelno. Juridinių vienetų, kuriuose vidutinis sąrašuose esančių darbuotojų skaičius neviršija 10 žmonių ir mokestinio laikotarpio pajamos neviršija 300 tūkst. eurų bei kurie neatitinka PMĮ 5 straipsnio 3 dalyje nustatytų kriterijų, pirmojo mokestinio laikotarpio apmokestinamasis pelnas apmokestinamas taikant 0% pelno mokesčio tarifą. 0% mokesčio tarifas taikomas tik tokiam vienetui, kurio dalyvis (dalyviai) yra fizinis asmuo (fiziniai asmenys), ir tik tuo atveju, kai per tris vienas po kito einančius mokestinius laikotarpius, įskaitant pirmąjį mokestinį laikotarpį: vieneto veikla nėra sustabdoma, vienetas nėra likviduojamas, reorganizuojamas ir vieneto akcijos (dalys, pajai) nėra perleidžiamos naujiems dalyviams. Lengvatinis 5% tarifas taikomas, jeigu vidutinis darbuotojų skaičius neviršija 10 žmonių, metinės pajamos neviršija 300 tūkst. eurų, MB nariai neturi daugiau kaip 50% akcijų ar dalių kitose įmonėse.

- Pridėtinės vertės mokestis (PVM) – 21% MB privalo registruotis PVM mokėtoja, jeigu pajamos per paskutinius 12 mėnesių viršija 45 tūkst. eurų arba prekių, įsigytų iš kitų valstybių narių, vertė praėjusiais kalendoriniais metais viršijo 14 000 eurų.

- Nekilnojamojo turto mokestis (jei MB turi registruoto turto) – 0,5 – 3%. mokesčio dydis nustatomas savivaldybių tarybų sprendimu.

- MB nario dividendai – GPM – 15% nuo pajamų iš paskirstyto pelno. B klasės pajamos. Mokesčius moka MB narys.

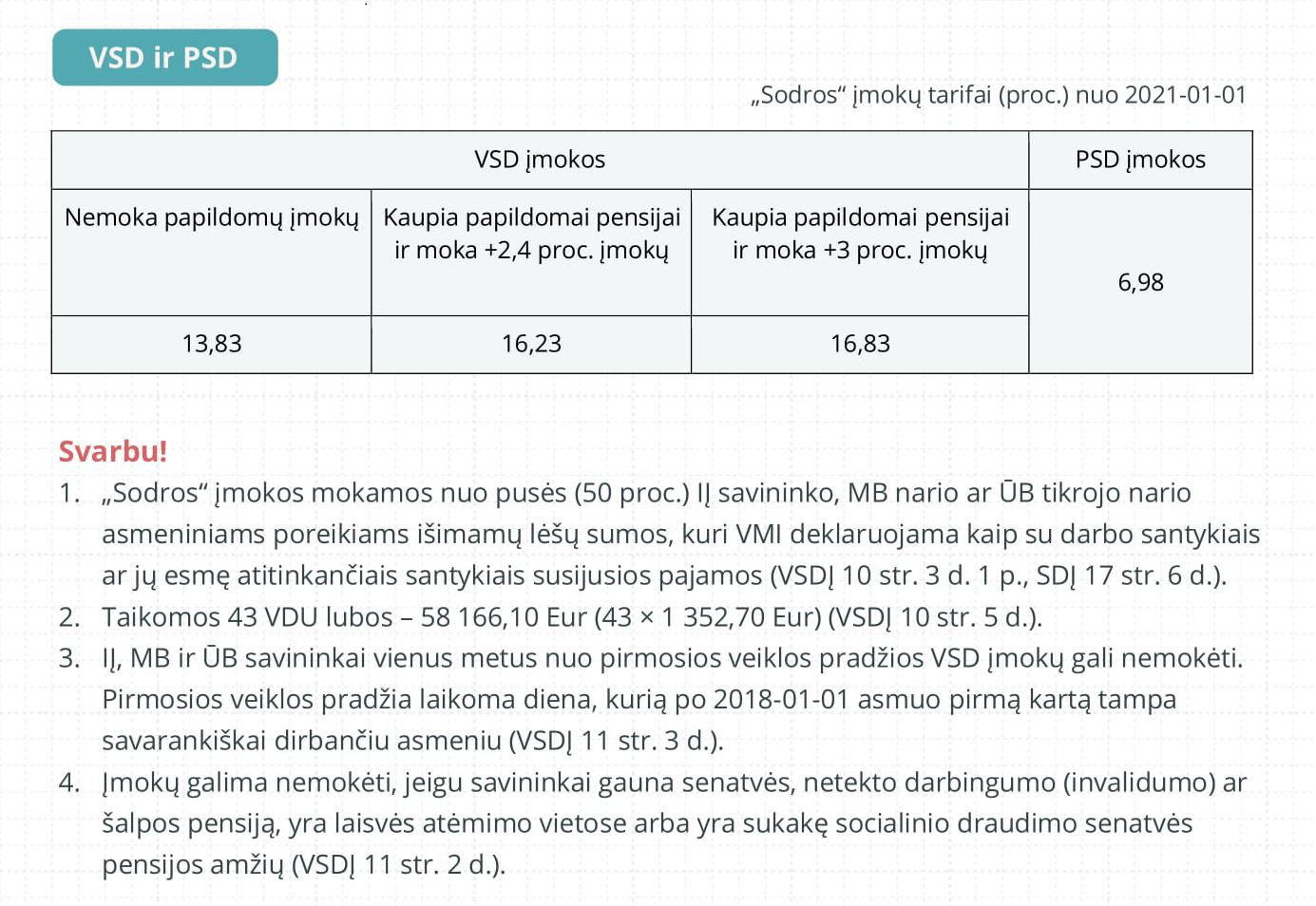

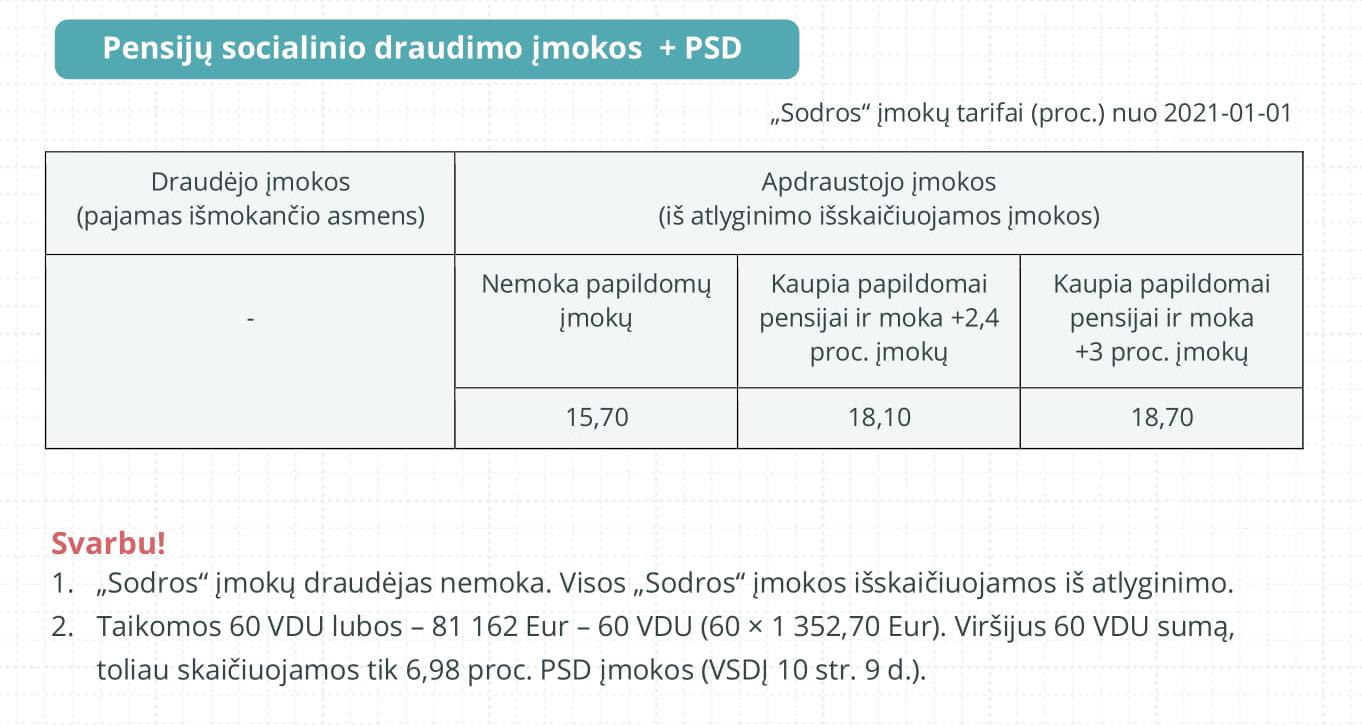

- Mažosios bendrijos narių „Sodros“ įmokos

MB nario išsiimamos lėšos asmeniniams poreikiams (kaip darbo užmokestis)

- Gyventojų pajamų mokestis (GPM) – 20% nuo asmeniniams poreikiams išsiimamų lėšų. B klasės išmokos. Mokesčius moka MB narys.

MB vadovo, kuris yra ir MB narys pajamos pagal civilinę paslaugų sutartį už vadovavimo paslaugas

- Gyventojų pajamų mokestis (GPM) – 15% B klasės išmokos. Mokesčius moka MB narys.

- VSD ir PSD – nemokamos.

MB vadovo, ne MB nario, pajamos pagal civilinę paslaugų sutartį už vadovavimo paslaugas

- Gyventojų pajamų mokestis (GPM) – 20% A klasės išmokos. Mokesčius moka MB.

- metinė pajamų dalis, neviršijanti 60 vidutinių šalies darbo užmokesčių (VDU) dydžio sumos, taikomos apdraustųjų asmenų 2021 metų valstybinio socialinio draudimo įmokų (VSD įmokos) bazei skaičiuoti, apmokestinama taikant 20% pajamų mokesčio tarifą;

- metinė pajamų dalis, viršijanti 60 VDU dydžio sumą, taikomą apdraustųjų asmenų 2021 m. VSD įmokų bazei skaičiuoti, apmokestinama taikant 32% pajamų mokesčio tarifą.

Mažosios bendrijos narių „Sodros“ įmokos

Atnaujinta 2021-04-30